La proprietà dell’Inter ha definito l’operazione che sostituisce le due obbligazioni precedenti sul mercato.

Dopo le voci circolate nei giorni scorsi, è arrivata l’ufficialità. Con un comunicato ufficiale, Inter Media and Communication S.p.A. ha annunciato il lancio di un nuovo bond da 415 milioni di euro.

L’Inter sfrutterà questa somma per rimborsare i crediti legati ai due vecchi finanziamenti: “Il Bond – si legge nel lungo comunicato – servirà per riscattare le obbligazioni senior in circolazione titoli garantiti con scadenza 2022, per rimborsare la Revolving Credit Facility di Inter, per finanziare i conti garantiti rispetto ai Titoli e per pagare le relative commissioni e spese. Beneficiamo di una solidità finanziaria storica e di prospettive di crescita futura dei nostri media e attività di sponsorizzazione e, nonostante l’impatto della pandemia di Covid-19 e l’inedita interruzione del business e del settore causata dalla pandemia, i nostri ricavi sono rimasti relativamente stabili. Dal momento che l’Inter è la prima squadra di calcio in Italia in base al pubblico presente allo stadio e tra i primi tre club in base all’audience televisiva, ci vengono assegnate una delle maggiori porzioni della quota diritti tv dalla Serie A, entrate aumentate dal 2019″.

UEFA e Fair Play Finanziario

Si parla anche dello sponsor di maglia e dell’incidenza della pandemia sui conti dell’Inter: “Per la sponsorizzazione delle magliette abbiamo ampliato la partnership esistente con il nostro partner tecnologico globale, Lenovo, come nostro sponsor per il retro della maglietta e abbiamo annunciato nuove partnership con Socios.com e Zytara Labs, da cui prevediamo di ricevere circa 119 milioni di euro in totale fino al 2025. Anche le operazioni e i risultati operativi dell’Inter sono stati, e continuano ad essere materialmente influenzati dalla pandemia di Covid-19 e dalle azioni intraprese per rispondere ad essa. Lo stadio è stato riaperto al 50% della capacità con rigide restrizioni che includevano il green pass, l’uso di mascherine e il distanziamento all’interno dell’impianto e anche questo ha avuto un impatto sulle presenze da stadio. Non possiamo prevedere quando le entrate torneranno a livello pre-Covid”.

Inter Media and Communication S.p.A, dunque, fa il punto della situazione toccando anche il tema del Fair Play Finanziario: “A dicembre la UEFA ha comunicato all’Inter che la revisione effettuata dalla Prima Sezione del Club Financial Control Body relativamente alle informazioni fornite sul break-even hanno evidenziato un disavanzo aggregato per il periodo di monitoraggio, che copre i periodi di rendicontazione 2018, 2019, 2020 e 2021. A causa dell’ampia gamma di provvedimenti disciplinari e di misure eventualmente imposte dalla CFCB, nonché dell’applicazione del principio di proporzionalità richiesto dalle sue regole procedurali non appena si considerano i fatti e le circostanze rilevanti che contribuiscono a una deviazione dalle regole del Financial Fair Play, e considerando le significative discussioni in corso a livello istituzionale rispetto alla riforma della normativa vigente, non siamo però in grado di formulare aspettative in questa fase se la UEFA imporrà sanzioni a causa del mancato rispetto del requisito”

Inter, la liquidità di cassa

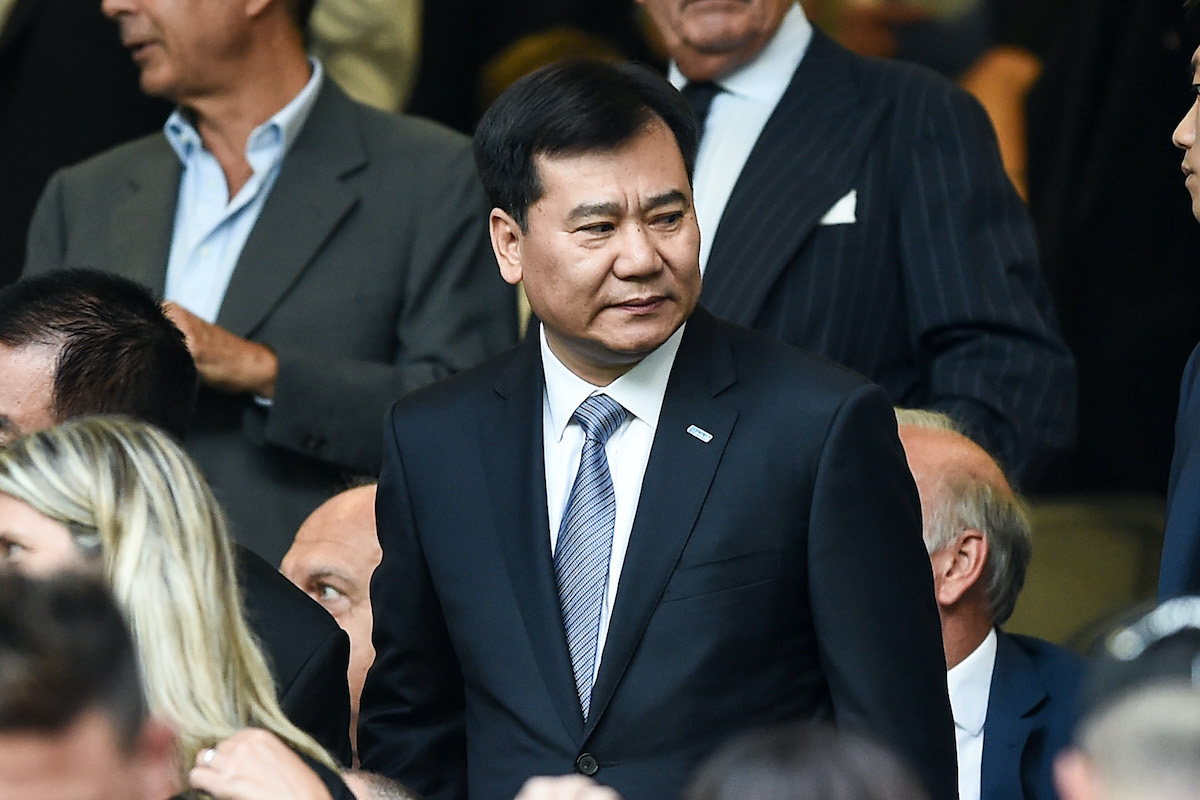

“Storicamente – prosegue il comunicato – Suning si è impegnata a fornire all’Inter il sostegno finanziario necessario e, di volta in volta, ha prorogato la scadenza dei prestiti soci concessi all’Inter e/o capitalizzati in essere in base agli stessi. Infatti, al 30 settembre 2021, un importo pari a 15 milioni di euro nell’ambito dei prestiti HoldCo è stato convertito in patrimonio netto e l’importo totale in essere nell’ambito dei prestiti HoldCo era di 61,2 milioni di euro (inclusi gli interessi maturati) mentre l’importo capitale dell’azionista i finanziamenti concessi da Great Horizon e Suning Sports sono stati convertiti in patrimonio netto e l’importo totale residuo di 16,0 milioni di euro è relativo agli interessi maturati. I prestiti HoldCo sono stati finanziati utilizzando determinati proventi di un finanziamento messo a disposizione di HoldCo da fondi affiliati a Oaktree Capital Management. Il finanziamento HoldCo di 275,0 milioni di euro scade a maggio 2024. I proventi del finanziamento HoldCo possono essere utilizzati principalmente da Grand Tower per finanziare la liquidità e le operazioni dell’Inter e per pagare determinate commissioni e spese in relazione al finanziamento. I restanti proventi netti del Finanziamento HoldCo possono essere messi a disposizione da Grand Tower all’Inter di volta in volta tramite prestiti infragruppo, inclusi i prestiti HoldCo o iniezioni di capitale, per la liquidità dell’Inter e altre esigenze operative, a condizione che non sussistano eventi di default in corso nell’ambito del Finanziamento HoldCo, anche a seguito del mancato rispetto dei covenant finanziari e di altro tipo di mantenimento ivi previsti. Il finanziamento HoldCo prevede inoltre che i prestatori possano indurre HoldCo a riscattare il finanziamento HoldCo in relazione a determinati eventi di cambio di controllo. Infine, l’HoldCo Financing non è garantito da Inter o dall’Emittente, non è garantito da alcun patrimonio di Inter e delle sue controllate, incluso l’Emittente, ed è garantito in parte da pegno di azioni su Great Horizon Srl, Grand Sunshine Srl, Grand Tower, Inter e International Sports Capital SpA”.

Per quanto riguarda la “liquidità di cassa”, al 31 dicembre 2021 era “pari ai 133,2 milioni di euro (era di 129,3 milioni di euro al 30 settembre 2021) e consentirà all’Inter di operare per il resto dell’anno fiscale che terminerà il 30 giugno 2022 senza la necessità di ulteriori finanziamenti per gli azionisti”.